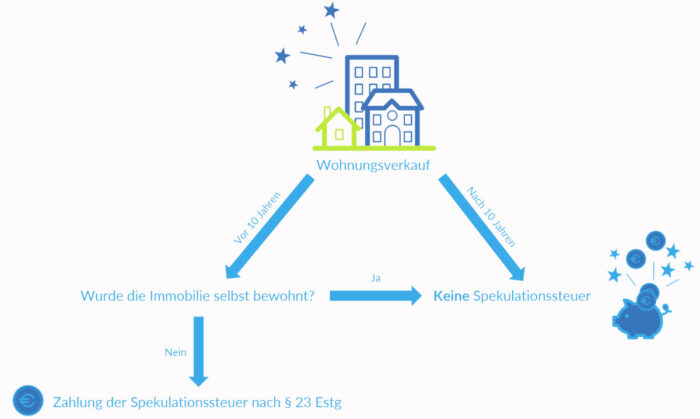

Die Spekulationssteuer kann fällig werden, wenn eine Immobilie innerhalb von einer Frist von 10 Jahren erneut verkauft wird.

Private Veräußerungsgeschäfte von Wertpapieren, Grundstücken oder Immobilien führen in der Regel zur Steuerveranlagung, da Gewinne aus diesen Geschäften laut § 22 Nr. 2 i. V. m. § 23 Einkommensteuergesetz grundsätzlich steuerpflichtig sind.

Das bedeutet für private Immobilienbesitzer, dass der Fiskus in der Lage ist, beim Verkauf von Grundstücken und Immobilien, ganz gleich ob Wohnung oder Haus, Einkommensteuer zu verlangen. Voraussetzung ist, dass das eigene Haus oder Grundstück innerhalb eines Zeitraums von zehn Jahren veräußert und somit auf eine kurzfristige Wertsteigerung spekuliert wird. Bei solchen Veräußerungsgeschäften fällt unter bestimmten Voraussetzungen Einkommensteuer auf den Gewinn an. Die umgangssprachliche Bezeichnung für diese Steuer lautet: Spekulationssteuer.

Die Spekulationssteuer kann fällig werden, wenn eine Immobilie innerhalb von einer Frist von 10 Jahren erneut verkauft wird.

Private Veräußerungsgeschäfte von Wertpapieren, Grundstücken oder Immobilien führen in der Regel zur Steuerveranlagung, da Gewinne aus diesen Geschäften laut § 22 Nr. 2 i. V. m. § 23 Einkommensteuergesetz grundsätzlich steuerpflichtig sind.

Das bedeutet für private Immobilienbesitzer, dass der Fiskus in der Lage ist, beim Verkauf von Grundstücken und Immobilien, ganz gleich ob Wohnung oder Haus, Einkommensteuer zu verlangen. Voraussetzung ist, dass das eigene Haus oder Grundstück innerhalb eines Zeitraums von zehn Jahren veräußert und somit auf eine kurzfristige Wertsteigerung spekuliert wird. Bei solchen Veräußerungsgeschäften fällt unter bestimmten Voraussetzungen Einkommensteuer auf den Gewinn an. Die umgangssprachliche Bezeichnung für diese Steuer lautet: Spekulationssteuer.

WANN FÄLLT DIE SPEKULATIONSSTEUER AN?

Wer als privater Immobilienbesitzer ein Haus innerhalb der zehnjährigen Spekulationsfrist verkauft und auf diese Weise einen Gewinn erwirtschaftet, den verpflichtet der Fiskus zur Zahlung von Spekulationssteuer. Eine Ausnahme besteht, wenn der Besitzer innerhalb der letzten drei Jahre sein Haus selber bewohnt. In diesem Fall gilt Steuerbefreiung.

WAS GILT ES, BEI DER SPEKULATIONSSTEUER ZU BEACHTEN?

Wie gesagt handelt es sich bei der Spekulationssteuer um keine eigene Steuer, sondern um einen umgangssprachlichen Begriff für Einkommensteuer für private Veräußerungsgeschäfte. Im Falle eines Immobilienverkaufs verlangt der Fiskus, dass der Verkäufer bei der Einkommensteuerveranlagung die positive Differenz zwischen Anschaffungskosten und Verkaufspreis zu den steuerlichen Einkünften hinzurechnet. Das bedeutet, es erfolgt zum einen eine Versteuerung des Gewinns aus dem Veräußerungsgeschäft, zum anderen ergeben sich höhere Einkünfte in der Einkommensteuerveranlagung und in der Folge ein höherer Prozentsatz auf alle anderen Einnahmen aufgrund der Steuerprogresssion.

DIE SPEKULATIONSSTEUER KANN LEGAL VERMIEDEN WERDEN – SPEKULATIONSFRIST UND EIGENNUTZUNG.

Wer vorhat, diese Steuer zu vermeiden, berücksichtigt am besten die Spekulationsfrist von zehn Jahren. Diese hat der Gesetzgeber eingerichtet, um Privatpersonen beim Verkauf von Immobilien zu entlasten. Das bedeutet, der Eigentümer einer Immobilie wartet im Idealfall die zehn Jahre andauernde Spekulationsfrist ab, bevor er verkauft, da der Gesetzgeber folgendes sagt: Wenn eine Privatperson eine Immobilie, die sich zehn Jahre oder länger in ihrem Besitz befand, verkauft, fällt keine Steuer auf den Veräußerungsgewinn (“Spekulationssteuer”) an. Zur Berechnung der Spekulationsfrist dient das Datum der Beurkundung der beiden Kaufverträge. Generell gilt, dass eine Immobilie grundsätzlich steuerfrei bleibt, wenn der Eigentümer diese selbst nutzt. Stellen sich Gründe für einen vorzeitigen Verkauf einer vermieteten Immobilie vor Ablauf der Spekulationsfrist ein, lässt sich die Besteuerung des Veräußerungsgewinns vermeiden durch vorangegangene Eigennutzung. Voraussetzung ist Eigennutzung im Jahr des Verkaufs und in den beiden vorangegangenen Jahren.

LÄSST SICH SPEKULATIONSSTEUER SPAREN?

Der Verkauf einer Immobilie während der Spekulationsfrist bedeutet in vielen Fällen die Kündigung der Finanzierung der Immobilie. Die Folge ist, Banken sehen sich veranlasst, eine Vorfälligkeitsentschädigung zu verlangen. Diese lässt sich bei der Berechnung des Gewinns ansetzen, so dass dieser sich verringert und in der Folge die Spekulationssteuer niedriger ausfällt. In der Praxis ergeben sich solche Fälle z.B. nach Scheidungen oder Wohnsitzwechsel. Weiterhin lässt sich der Aufwand für Reparatur- und Modernisierungsarbeiten in vielen Fällen ansetzen. Dies gilt, wenn diese in den letzten drei Jahren anfallen und sich aus diesem Grund dem Anschaffungspreis zurechnen lassen. Ausgenommen sind Schönheitsreparaturen. Wer ein vermietetes Objekt besitzt, ist in der Lage, jedes Jahr die Immobilie steuerlich abzusetzen. Beim Verkauf innerhalb der Spekulationsfrist lässt sich die Abschreibung dem Veräußerungsgewinn zurechnen. Welche Beträge sich im Einzelfall dem Gewinn zurechnen oder abziehen lassen, definiert das Einkommensteuergesetz (§ 23 Absatz 3).

SPEKULATIONSSTEUER BERECHNEN

Wer vorhat, eine erste Kalkulation über die Höhe der Spekulationssteuer vorzunehmen, stellt die Anschaffungskosten dem Verkaufspreis gegenüber. Dem sich aus dieser Rechnung ergebenden Gewinn erhöhen die Abschreibungen während der Haltedauer. Der Grund ist, dass für die Berechnung der Steuer folgende Gegenüberstellung erfolgt: Anschaffungskosten minus Abschreibungen stehen dem Verkaufspreis gegenüber. Renovierungs- und Notarkosten, Maklerentgelte und andere Kosten, die im Zusammenhang mit dem Verkauf stehen, lassen sich von dem Ergebnis aus der oben genannten Rechnung abziehen. Sie mindern den zu versteuernden Gewinn. Der Gewinn findet sich in der Einkommenssteuererklärung als zusätzliches Einkommen (Anlage V). Letzteres führt zu einem höher zu versteuerndem Gesamteinkommen. Das bedeutet, die tatsächliche Steuerlast hängt vom persönlichen Steuersatz des Immobilienverkäufers ab. Wichtig ist, ein Wertgewinn lässt sich mit etwaigen Verlusten verrechnen, ein Wertverlust nicht mit positiven Einkünften.

Weitere Details zur Spekulationssteuer finden Sie unter: https://exporo.de/wiki/spekulationssteuer/

Quelle: https://exporo.de/